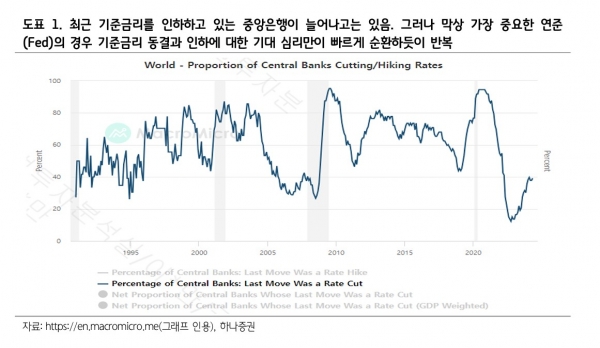

최근 기준금리를 인하하고 있는 중앙은행은 늘어나고 있다. 기준금리 인하 중앙은행 비율은 2022년 10월 12%로 1991년 이후 최저점 형성 후 2024년 1월 38%에서 5월 39%까지 높아졌다. 그러나 막상 가장 중요한 연준(Fed)의 경우 기준금리 동결과 인하에 대한 기대 심리만이 빠르게 순환하듯이 반복되고 있다.

5/15일에는 미국 4월 CPI가 발표될 예정이고, Core 기준 MoM 0.3%(3월 0.4%), YoY 3.6%(3월 3.8%)로 전월대비 낮아질 것으로 예상된다. 그러나 4월 같은 물가 상승 속도(MoM 기준 0.3%)가 향후에도 유지될 경우 YoY 기준 5월을 저점으로 재차 상승 전환되면서, 12월에는 오히려 3.9%까지 높아지게 된다. MoM 기준 0.1% 내외 수준을 유지해야 목표물가 2% 수준까지 하락할 수 있다. 미국 4월 물가지표가 예상치를 크게 하회해야 고용지표 예상치 하회로 인해 형성된 9월과 12월 기준금리 인하 기대감 정도가 유지될 수 있을 것으로 보인다.

5/22일에는 엔비디아의 실적이 발표될 예정이다. 동사의 회계 기준 2025년 1분기 순이익 전망치는 131억 달러로 사상 최고치 경신, 4분기까지 161억 달러로 꾸준히 증가할 것으로 컨센서스는 형성되어 있다. 그러나 YoY 기준 순이익 증가율은 1분기 541%를 정점으로 4분기 31%로 낮아질 것으로 예상된다.

미국 증시의 Tech 섹터의 고민 중 하나가 YoY 기준 2024년 1분기 순이익 증가율 정점(36%) 형성 후 하락(4분기 18% 예상)한다는 점이다. 대신 Non Tech 섹터는 반대로 1분기를 저점으로 상승할 것으로 보고 있다.

글로벌 유동성 총액은 4월 대비 소폭 증가하며 사상 최고 수준에 근접해는 있지만, 미국 정부의 재정지출과 연준의 자산 축소로 인해 2024년 3월처럼 사상 최고치를 경신한 상황은 아니다. 글로벌 증시의 시가총액과 유사한 흐름을 보인다는 점에서 시가총액 증가세도 정체될 가능성이 있다.

한편 미국과 국내 증시 모두 금번 시즌 어닝서프라이즈를 기반으로 이익 추정치가 다소 높아지긴 했지만, 하반기 기저효과 소멸 가능성을 감안 시 YoY 기준 이익 증가율은 최근 상향 조정된 추정치를 유지한다고 가정하더라도 더 높아지기 어려울 것으로 판단된다.

좋았던 것이 더 좋아진다는 생각 보다는 더 나빠질 것이 없어 보이는 업종으로 접근하는 전략이 유효해 보인다. ① 금번 실적 발표에서 어닝서프라이즈 비율이 높고, ② 최근 1개월 전 대비 2024년 영업이익 추정치 상향 조정됐고, ③ 12개월 예상 영업이익 증가율(YoY)이 저점을 통과하는 그리고 ④ 주가는 고점 대비 하락 폭이 여전히 큰 소프트웨어, IT하드웨어, 소매/유통과 같은 업종에 관심을 가져볼 필요가 있다.